立刻訂閱我們的YouTube頻道,觀看最新揀樓影片分析!

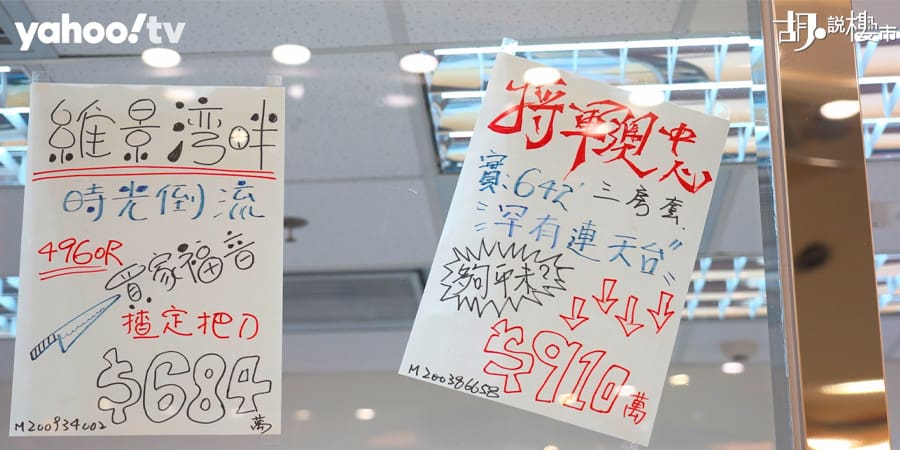

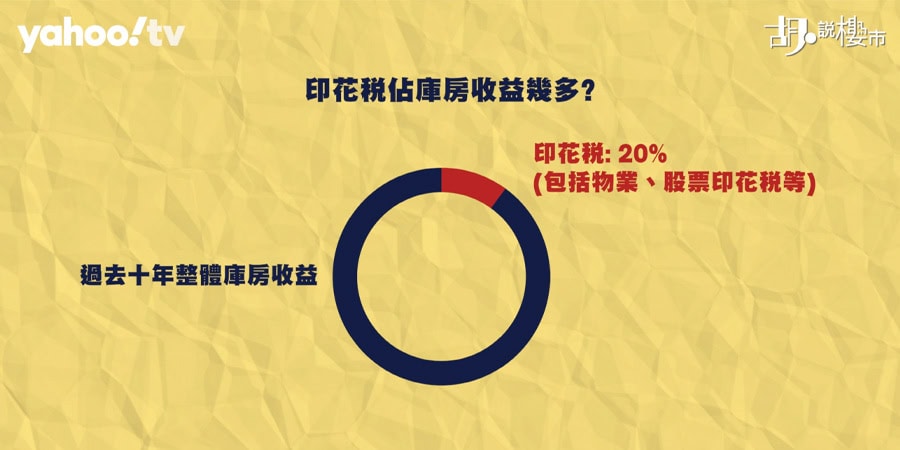

政府進一步放寬按保門檻,對釋放換樓鏈有一定幫助,尤其購買過千萬元物業,以前你要預備資金,並不單止一半首期,「先買後賣」還需預繳15%劃一「從價印花稅」,相當樓價65%;但放寬按保後,首期壓低的威力,可令換樓客把餘下資金用來繳付「從價印花稅」,變相「儲首期」壓力減輕不少。

等新居入伙一年內把舊居沽走,你可以申請退稅。獲得退稅後,又可以待新居罰息期過後,透過部份還款(partial payment)來降低按揭成數,以減輕供樓負擔。因此,以前換樓客採用「先賣後買」的保守策略,但今日可能不介意「先買後賣」。不過,在樓換樓過程中的一些報稅及退稅安排,有幾點就需要特別注意。

如果要清楚了解整個按揭攻略,可跳往以下連結,可以一文看清所有要知的按揭事項!

問題1: 若在購入新居前,已經持有多於一層物業,能否退稅?

雖然我們一般理解,換樓客只在購入新居後一年內把舊居轉手,就可以申請退稅;但有部份情況是不能有退稅安排。第一類,如果你買樓前已持有多於一層物業,又或者兩夫婦聯名持有多於一層樓,之後再買樓時,即使能在指定期內沽出兩層物業,都不符合退稅資格。

2016年時,案例「Ho Kwok Tai v Collector of Stamp Revenue」就處理過類近問題。有業主因上述情況不獲退稅而尋求司法覆核,起初事主獲勝訴,其後稅務局上訴得直。上訴庭提出兩個理據。一、法庭認為法例所指沽出「原有物業」是指單一物業,故多於一層物業並不符合資格;二、因法例要求售出「原有物業」要在兩個月內要申請退稅,但若沽出舊居多於一個物業,則會出現兩個日期,很難去確定以哪一個日期為準。

表: Ho Kwok Tai v Collector of Stamp Revenue重點

| 「原有物業」(original property) | 單一物業 |

| 2. 沽出舊居會出現兩個日期 | 售出「原有物業」要在兩個月內要申請退稅,但若沽出舊居多於一個物業,則會出現兩個日期,很難去確定以哪一個日期為準 |

問題2: 「相連單位」、「複式單位」算一個單位或多於一個單位?

有些人會購入「相連單位」、或「複式單位」,究竟會當作一個物業看待,還是多於一個物業呢? 這裡都存有爭議。稅局怎決定呢? 答案就是看該住宅物業可以分開買賣,如果能夠分開買賣,就會被視為多於一個住宅物業看待,變相退稅機制並不適用。但如果毗鄰住宅單位不是獨立單位、及不能分開買賣,有關物業會被視為一個住宅物業,符合資格仍可安排退稅。

問題3: 若香港永久性居民換樓,涉及住宅及車位,退稅安排如何?

| 情況 | 原有物業 | 新購入物業 | 是否可獲退稅 |

| 以一份文書購入新住宅物業 | 一個住宅物業 | 一個住宅物業 | 可獲退稅 (新購買的住宅物業) |

| 一個住宅物業連一個泊車位 | 一個住宅物業 | 可獲退稅 (新購買的住宅物業) | |

| 以一份文書購入住宅物業連泊車位 | 一個住宅物業 | 一個住宅物業連一個泊車位 | 可獲退稅 (新購買的住宅物業連一個泊車位) |

| 一個住宅物業 | 一個住宅物業連兩個泊車位 | 可獲退稅 (新購買的住宅物業) (兩個車位不獲退稅) | |

| 一個住宅物業連一個泊車位 | 一個住宅物業連一個泊車位 | 可獲退稅 (新購買的住宅物業連一個泊車位) (*原有的住宅物業及泊車必須以同一份文書處置) | |

| 一個住宅物業連一個泊車位 | 一個住宅物業連兩個泊車位 | 可獲退稅 (新購買的住宅物業) 兩個泊車位不獲退稅 | |

| 一個住宅物業連兩個泊車位 | 一個住宅物業連一個泊車位 | 可獲退稅 (新購購買的住宅物業) 泊車位不獲退稅 |

問題4: 買家在購入新居前未沽出舊居,需要預繳15%從價印花稅,程序為何?

當你購入新物業時,但未沽出舊居,你要先預繳劃一15%從價印花稅。購入新物業時,若簽署「臨時買賣合約」及「正式買賣合約」日期少於14日,可用「正式買賣合約」起計30日內繳付印花稅;反觀如果臨約及正約多於14日,則要用「臨時買賣合約」起計30日內繳清。雖然繳付印花稅,很多時我們都會委託律師,但你亦可以自己申報。

你必須填妥稅務局表格「IRSD 112(C)」,並親身前往稅務局遞交,屆時你須要帶「合約正本」,以及即場以支票或本票交予稅局,抬頭為「香港特別行政區政府」。但要留意,稅局接獲你打厘印的文件後,需時十個工作天才能完成,而非親身交表便可馬上打厘印。

問題5: 一年內沽出舊居可申請退稅,何謂沽出舊居?

當你繳付了印花稅後,來到新樓簽署轉讓契約日期開始計一年,只要你把舊有物業沽出便可申請退稅。換樓客需要向稅局遞交兩份表格,一份為「IRSD 125A」退稅申請,以及「IRSD 131(C)」的法定聲明。問題是,所謂把舊居「沽走」,所指的「沽走」又是以什麼時間劃線? 答案是以「臨時買賣合約」而非「轉讓契約」。

換句話說,如果換樓買家在2022年1月1日新居簽定轉讓契約,在2022年12月31日前能夠為舊居簽署「臨時買賣合約」,而即使實際簽定「轉讓契約」日期,最終超出法定一年期限,例如去到2023年4月1日才正式轉讓,稅局一樣會接受退稅。

這裡有一個題外話,就是填寫「IRSD 131(C)」表格時,由於該份為一份法定聲明,表格下方有一欄是需要尋求「公證人、太平紳士、律師、或監誓員」簽署作實,如果你是打算是自己申報退稅,卻又不欲再支付律師費該怎辦呢? 當你親身前往稅務局遞交表格時,可先到稅務大樓3樓的21-25號櫃枱讓職員核對資料,完成後,你便可以再上8樓有即場的監誓員可以作宣誓服務,待該監誓員簽署後,就可再把文件交回3樓的服務櫃枱。在稅務大樓8樓進行的監誓服務並沒有額外收費的。

問題6: 獲取退稅是以沽出舊居簽臨約為定、還是以轉讓契約?

但上述個案,豈不是引伸一個問題? 如果「臨時買賣合約」能夠用作退稅之用,如果一個買家沽出舊居時,刻意跟買家訂立一個長達十至二十年的成交日期,即使物業沒有正式轉讓,稅局也會退稅? 答案是不會的。雖然稅務局接受以「臨約」來申請退稅,由「臨約」至「轉讓契」的時間也沒有時間限制,但實際退稅則要等換樓客提交「轉讓契約」副本後才會發放,並在收妥文件後的三至四個月才會發出。

問題7: 沽出舊居時,若買家取消交易,之後仍能否申請退稅?

因此,簡單來說,申請退稅是以沽出舊居「臨約」來做界線,但實際退稅則要以簽定「轉讓契約」作準。但如果在一年期內沽出舊居時,在簽署臨時買賣合約後,下手買家卻選擇撻訂離場或取消交易,究竟換樓客還能再次申領扣稅呢? 答案就要視乎該撻訂時間而定。

如果撻訂的時間是在該一年期限內,只要把取消交易的臨約副本郵件,及通知稅局,換樓客在該期限內再轉售物業,仍可享有退稅安排;反觀,若取消交易時間是在一年期限以外,例如換樓買家在2022年1月1日新居簽定轉讓契約,在2022年10月30日能為舊居簽署「臨時買賣合約」,並訂在2023年4月1日正式轉讓,但最終下手買家在2023年2月1日撻訂,他已經不可再申請退稅。

處境1: 可獲退稅

| 購入新居(簽署轉讓契約日期) | 2022年1月1日 |

| 沽出舊居 | 簽定臨時買賣合約: 2022年10月30日 簽定轉讓契約日期: 2023年4月1日 |

| 舊居取消交易 | 2022年11月5日 |

| 再次出售舊居(簽定臨時買賣合約) | 2022年11月15日 |

| 原因: 再次出售舊居時間在2022年12月31日(新居簽定轉讓契一年) |

處境2: 不獲退稅

| 購入新居(簽署轉讓契約日期) | 2022年1月1日 |

| 沽出舊居 | 簽定臨時買賣合約: 2022年10月30日 簽定轉讓契約日期: 2023年4月1 日 |

| 舊居取消交易 | 2023年2月1日 |

| 再次出售舊居(簽定臨時買賣合約) | 2023年2月20日 |

| 原因: 再次出售舊居時間超出了2022年12月31日(新居簽定轉讓契一年) |

如果你有按揭申請問題,都可以向我們查詢

胡‧說樓市 X ROOTS按揭獨家優惠!

自《胡‧說樓市》專頁開通以來,我們不時收到谷友來訊查詢不同置業疑難,當中按揭是最常遇見的問題。有見及此,我們連同網上一站式樓按比較平台「ROOTS上會」找來獨家按揭優惠!《胡‧說樓市》谷友將尊享AI按揭評估,輸入所須資料後,可得悉自己的可負擔樓價,提升上會機率,而透過指定連結成功申請按揭,包括新盤、二手樓、村屋、新居屋、綠置居等,都有機會獲取最高$7,000的禮券獎賞,無論新按揭申請、轉按、加按都適用!

申請與領獎詳情,請按以下連結跳往: